Μετά την πτώση της μετοχής της Deutsche Bank το περασμένο Φθινόπωρο κάτω από τα 23 €, χάθηκαν εντελώς οι ελπίδες αντιστροφής της τάσης. Ακόμη χειρότερα, με τη νέα κάθοδο που ακολούθησε, η τιμή μετέδιδε βαριά μακροπρόθεσμα «σήματα πώλησης». Θύμιζε τα αντίστοιχα της Commerzbank την περίοδο της κρίσης του 2008 και των εταιρειών παροχής ηλεκτρισμού, την εποχή της ενεργειακής αλλαγής (κλείσιμο των πυρηνικών εργοστασίων).Προβλέπεται νέα πτώση της μετοχής της τραπεζικής βόμβας μεγατόνων στα θεμέλια της γερμανικής οικονομίας, καθώς επίσης του DAX. Δύσκολα θα χρειαστεί η διάσωση των ελληνικών τραπεζών από τους καταθέτες.

Όταν μία μετοχή μεταδίδει τέτοια σήματα, τότε πρέπει να είναι κανείς πολύ προσεκτικός. Ειδικά όταν, παρά το ότι η τράπεζα έχει υποστεί ήδη ζημίες ρεκόρ στον ισολογισμό της, τα ρίσκα που απομένουν είναι τόσο μεγάλα, ώστε δεν αναμένεται μία γρήγορη εξυγίανση της. Πολύ περισσότερο όταν η διοίκηση της έχει χάσει εντελώς την ψυχραιμία της, νοιώθοντας την ανάγκη να εκδώσει ένα δελτίο τύπου, σύμφωνα με το οποίο δεν κινδυνεύει να χρεοκοπήσει, αφού μπορεί να εξυπηρετήσει τα χρέη της (πηγή).

Θα μπορούσε βέβαια να ισχυρισθεί κανείς πως είναι αστείο η μεγαλύτερη τράπεζα της ισχυρότερης οικονομίας της Ευρώπης να έχει αξία μόλις 18 δις € (πηγή), όταν μόνο τα ετήσια καθαρά κέρδη της αμερικανικής AT&T είναι αυτού του ύψους (20 δις προ φόρων). Εν τούτοις, δεν είναι φτηνή για τους επενδυτές επειδή υπάρχει φόβος είτε να χρειαστεί αύξηση κεφαλαίου, είτε να διασωθεί από τους μετόχους της. Στη χειρότερη περίπτωση να επέμβει το κράτος μέσω των φορολογουμένων του, όπως συνέβη με την Commerzbank.

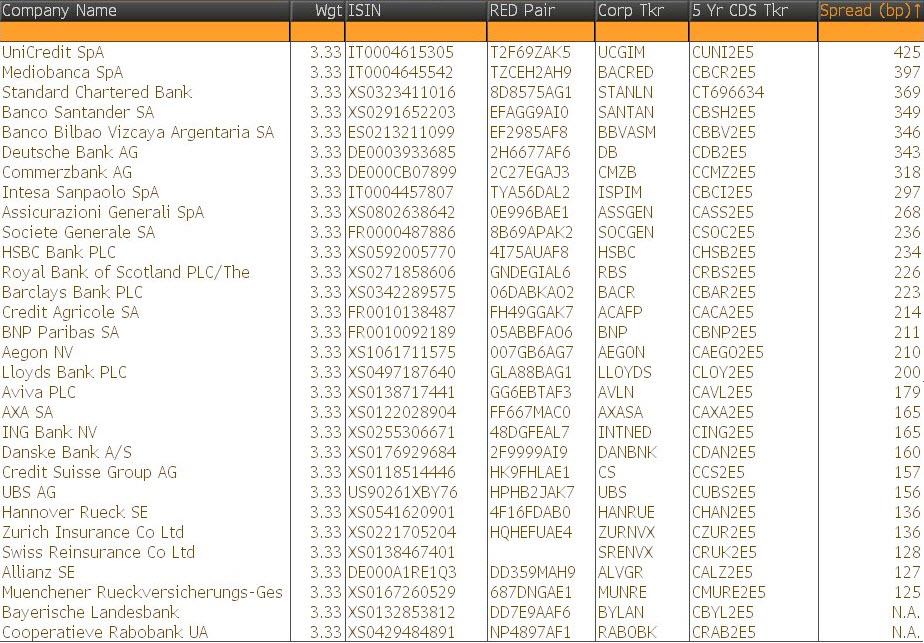

Η διαγραμματική εικόνα της μετοχής πάντως δείχνει την πτώση της κάτω από τα 10 €, οπότε το ρίσκο για τους μετόχους της είναι εξτρεμιστικό. Επομένως, μολονότι φαίνεται ως ευκαιρία, αρκετοί θα αποφύγουν την αγορά στις σημερινές τιμές, παρά τη χθεσινή κατάρρευση της κατά περίπου -9,5% (πηγή). Πολύ περισσότερο επειδή ολόκληρος ο τραπεζικός τομέας της Ευρωζώνης υποφέρει, κρίνοντας από το ύψος των ασφαλιστηρίων (CDS), με κυριότερες τις εξής:

.

Όσον αφορά τώρα το γερμανικό δείκτη DAX, αφενός μεν η κατάρρευση της μετοχής της Volkswagen, ως αποτέλεσμα του σκανδάλου των ρύπων (άρθρο), αφετέρου της Deutsche Bank, τον έχουν οδηγήσει σε νέα χαμηλά. Εάν συμπεριλάβει όμως κανείς τη μείωση του ρυθμού ανάπτυξης της Κίνας, στην οποία εξάγουν πολλές γερμανικές βιομηχανίες, καθώς επίσης τις αδύναμες προοπτικές της γερμανικής αυτοκινητοβιομηχανίας, οι προβλέψεις των αναλυτών για αύξηση των κερδών των επιχειρήσεων του DAX κατά 15-20% είναι ουτοπικές.

Αντίθετα, φαίνεται πως τα κέρδη θα αυξηθούν ελάχιστα σε σχέση με το 2015, εάν δεν μειωθούν, οπότε με μία λογική αποτίμηση της τιμής προς τα κέρδη (Ρ/Ε) στο 12, ο δείκτης θα διαμορφωνόταν στις 8.400 μονάδες. Εάν όμως μεσολαβήσει κάποια υπερβολή προς τα κάτω, όπως συνήθως συμβαίνει, δεν μπορεί να αποκλείσει κανείς την πτώση του στις 7.000 μονάδες, η οποία θα σήμαινε συνολικό Ρ/Ε της τάξης του 10.

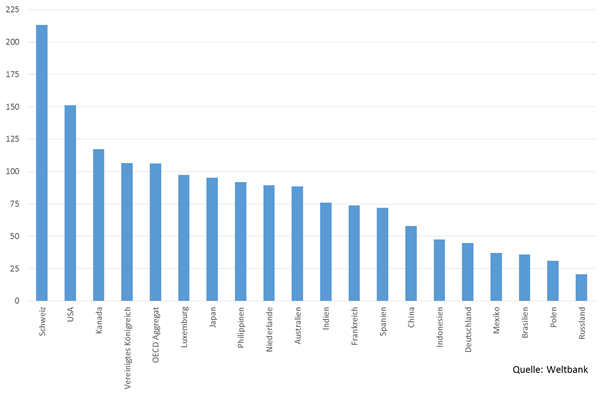

Φυσικά τυχόν πτώση του σε τέτοια επίπεδα, τα οποία προβλέπονταν επίσης διαγραμματικά μετά την κάθοδο του από τις 9.800 μονάδες, δεν θα είναι γραμμική, αλλά κυκλική, με ελαφριές ανόδους και μεγαλύτερες καθόδους. Πάντως ο DAX δεν είναι ο μοναδικός δείκτης που κινδυνεύει με τέτοια πτώση, κρίνοντας από το γράφημα που ακολουθεί (αξία δείκτη ως προς το ΑΕΠ).

.

Όπως διαπιστώνεται, το ελβετικό χρηματιστήριο είναι αρκετά υπερτιμημένο, αφού η αξία του δείκτη του υπερβαίνει το 200% του ΑΕΠ της χώρας (το 150% θεωρείται ως ανώτατο όριο). Ακολουθούν οι ΗΠΑ και ο Καναδάς, ο οποίος χαρακτηρίζεται από μία μεγάλη φούσκα στην αγορά ακινήτων, ενώ οι τράπεζες του δεν έχουν αρκετά κεφάλαια για να ανταπεξέλθουν με τα δάνεια στη βιομηχανία ενέργειας που κινδυνεύει λόγω των χαμηλών τιμών του πετρελαίου (πηγή).

Τη μικρότερη πάντως κεφαλαιοποίηση την έχει το ρωσικό χρηματιστήριο (κάτω του 20% του ΑΕΠ), λόγω της εξάρτησης της χώρας από τις εξαγωγές ενέργειας. Ως εκ τούτου θεωρείται ευκαιρία (άρθρο μου), ειδικά εάν οι τιμές του πετρελαίου αυξηθούν στα 50-60 $ το βαρέλι στα τέλη του 2016, όπως προβλέπουν πολλοί αναλυτές.

Στο 20% του ΑΕΠ βρίσκεται και το ελληνικό χρηματιστήριο (35,3 δις € έναντι ΑΕΠ της τάξης των 175 δις €), φυσικά για άλλους λόγους (κίνδυνοι ανεξέλεγκτης χρεοκοπίας και εξόδου από την Ευρωζώνη). Μεγαλύτερο ρίσκο αποτελούν οι τράπεζες, λόγω των κόκκινων δανείων που αυξάνονται συνέχεια.

Λογικά λοιπόν πιέζονται οι τιμές τους (είδηση), επειδή οι επενδυτές φοβούνται επόμενες ανάγκες κεφαλαιοποίησης τους. Προβληματίζονται επίσης οι καταθέτες, οι οποίοι θα ήταν οι επόμενοι υποψήφιοι για τη διάσωση των τραπεζών, αφού οι φορολογούμενοι έχουν πληρώσει ήδη πάνω από 40 δις € (άρθρο), ενώ κανένας δεν ξέρει τι θα συμβεί με τις εγγυήσεις του δημοσίου (203 δις €).

Κλείνοντας, η λογικότερη τοποθέτηση των επενδυτών κάτω από τις σημερινές συνθήκες κραχ είναι οι εταιρείες με υψηλά μερίσματα, όπου θα επέλεγε κανείς αυτές που δίνουν συνεχώς τα τελευταία 20 χρόνια, καθώς επίσης τα πολύτιμα μέταλλα. Εδώ θα ήταν σε πρώτη προτίμηση η πλατίνα, επειδή η τιμή της είναι χαμηλότερη από το χρυσό, όταν πριν το 2012 ήταν διαρκώς ψηλότερη (πηγή). Επίσης επειδή η ζήτηση της λέγεται πως καλύπτεται μόνο από την εξόρυξη, αφού τα αποθέματα είναι ελάχιστα.

Πάντως, εάν η Fed δεν αύξανε το βασικό της επιτόκιο, θέλοντας να διορθώσει το μεγάλο λάθος της (αύξηση για πρώτη φορά σε περίοδο ύφεσης), τότε η ισοτιμία του δολαρίου θα υποχωρούσε, οπότε θα αυξανόταν η τιμή του χρυσού. Επίσης του ασημιού που συνήθως τον ακολουθεί.

Από την άλλη πλευρά, όλα τα χρηματιστήρια θα μπορούσαν να ακολουθήσουν μία έντονη ανοδική πορεία, παρά το ότι είναι υπερτιμημένα, εάν οι κεντρικές τράπεζες αυξήσουν ξανά τη ρευστότητα ή χαμηλώσουν ακόμη περισσότερο τα επιτόκια. Ως εκ τούτου, κανένας δεν μπορεί να αποκλείσει μία νέα φούσκα, εάν οι κεντρικές τράπεζες το θελήσουν.

ΥΓ: Οι τιμές των μετατρέψιμων ομολόγων της Deutsche Bank, συνολικού ύψους 1,75 δις $, έπεσαν στα 0,75 Σεντ ανά 1 ευρώ, χάνοντας το 19% της αξίας τους από τις αρχές του χρόνου. Της ισπανικής Banco Santander έπεσαν στα 0,85 και της ιταλικής UniCredit στα 0,76.

Τα μετατρέψιμα ομόλογα (CoCo-Bonds) είναι

μακροπρόθεσμα δάνεια με συνήθως σταθερό κουπόνι (τόκος), τα οποία

μπορούν να μετατραπούν αυτόματα από ξένα σε ίδια κεφάλαια. Ονομάζονται

υβριδικά ομόλογα, επειδή υποχρεώνουν τους δανειστές να γίνουν υπεύθυνοι

μέτοχοι, σε μία προκαθορισμένη τιμή, όταν υπάρξει ανάγκη.

Χρησιμοποιούνται για να καλυτερεύσουν την κεφαλαιακή επάρκεια των

εκδοτών τους (τράπεζες εδώ), σε οικονομικά δύσκολες εποχές.

.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Υφίσταται μετριασμός των σχολίων.

- Παρακαλούμε στα σχόλια σας να χρησιμοποιείτε ένα όνομα ή ψευδώνυμο ( Σχόλια από Unknown θα διαγράφονται ).

- Παρακαλούμε να μη χρησιμοποιείτε κεφαλαία γράμματα στη σύνταξη των σχολίων σας.